老後2,000万円問題で「将来が心配」。コロナショックで「投資が不安」。でも、将来のために、「やっぱり儲けたい」…当然ともいえる本音がある一方で、投資は「よくわからない」というのが正直なところでは?

そんな方々が陥りやすいのが「投資信託の落とし穴」です。

「金融のプロが運用」「世界の株式、債券などに分散」「証券会社・銀行が販売している商品だから安心」などの言葉が並び、「よくわからないけどランキング上位だし、儲かりそうなイメージだったからなんとなく買ってみた」というあなたに、「見落としがちな投資信託の落とし穴」について解説します。

「投資信託を購入すれば儲かる」と思っていた…

投資信託とは、ひと言でいえば「金融のプロが投資家に代わって、さまざまな投資対象を選定し、投資していく商品」です。

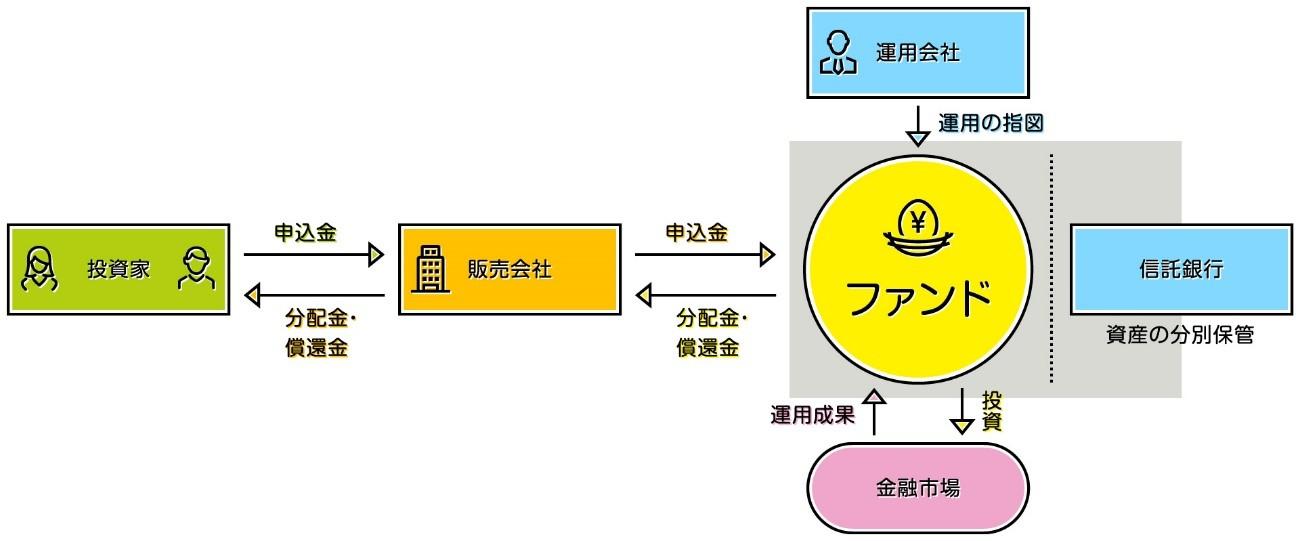

図1のとおり、各専門機関が、販売・運用・資産の管理をしてくれるわけですから、初心者でもはじめやすい商品でもあります。

引用:投資信託の仕組み(一般社団法人投資信託協会)

投資信託の3つの落とし穴

(1)長期間(時間)

「安いときに買って、高いときに売る」ができれば、誰もが儲けられます。これは投資信託も同様です。

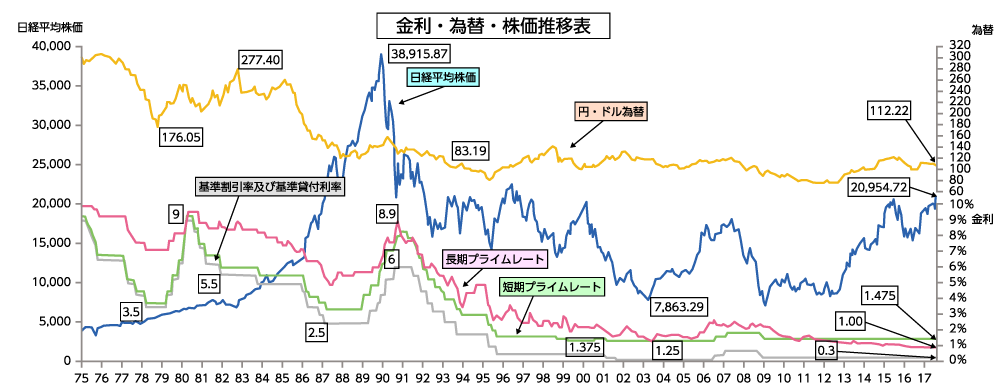

投資信託を購入すれば必ず儲かるのではなく、購入と売却のタイミングが重要となります。しかしながら、投資信託の投資対象となる株式や債券は図2のとおり、常に変動します。

昨今のコロナショックの原因ともいえる「新型ウイルス(感染症)」によって、投資信託の基準価格も不安定な動きを繰り返しています。経済的・政治的要因のみならず、個別要因によっても日々変動する経済・金融市場は、誰にも予測できず、金融のプロも「私、失敗しないので」とは言えないのが本当のところです。

投資信託は、一般的に「積立で時間を味方にする(=長期間の積立分散投資)」が最適な方法として知られています。しかし、多くの方が「時間」という概念を見落としてしまい(忘れてしまい)、泣く泣く安いときに売ってしまうことが多いようです。

(2)手数料

図1のとおり、投資信託には多くの専門機関が関わっている商品であることから、金融のプロに「手数料なし」で、すべてお任せとはいきません。

| 内容 | 手数料 |

|---|---|

| 購入(=購入時手数料) | 1.0%~3.0%程度 |

| 管理(=信託報酬・監査報酬・売買委託手数料) | 0.5%~3.0%程度(年間) |

| 売却(=信託財産留保額) | 0.1%~0.5%程度 |

|

|

では、具体的に説明しましょう。

例えば、投資信託を100万円で購入し、1年後、3%の値上がりによって基準価格が103万円になったとします。そこで売却した場合が以下のとおりです。このように、購入後も継続的に手数料が発生する事実を、意外と知らない方が多いようです。

| 内容 | 手数料 |

|---|---|

| 購入(=購入時手数料) | 1万円(100万円×1.0%) |

| 管理(=信託報酬・監査報酬・売買委託手数料) | 1万300円(103万円×1.0%) |

| 売却(=信託財産留保額) | 1万300円(103万円×1.0%) |

| 手残り元本(税引前) | 100万9,400円 |

|

|

(3)特別分配金

さらに知られていないのが、投資信託の「特別分配金(元本払戻金)」というものです。

おそらく、「初めて聞いた!」という方も多いでしょう。

「普通分配金」は運用益から支払われる分配金ですが、「特別分配金(*1)」は投資した元本の一部払い戻しであるため、特別分配金の額だけ元本は減少します。これを知らずに、なにか特別な記念配当と喜んでいてはいけません。

*1 普通分配金は課税扱いですが、特別分配金は元本の払い戻しのため非課税扱いとなります。

これまで見落としがちな投資信託の落とし穴を説明しましたが、あくまでも投資信託が魅力ある商品のひとつであることは間違いありません。

かといって、6015本(2020年2月末現在、一般社団法人投資信託協会)の投資信託の中から選ぶのはあなた自身です。あなたは「儲かりそう」「なんとなく」「イメージ」「ランキング」で選びますか?

1万円で家賃収入が安定的に得られる方法を知ろう

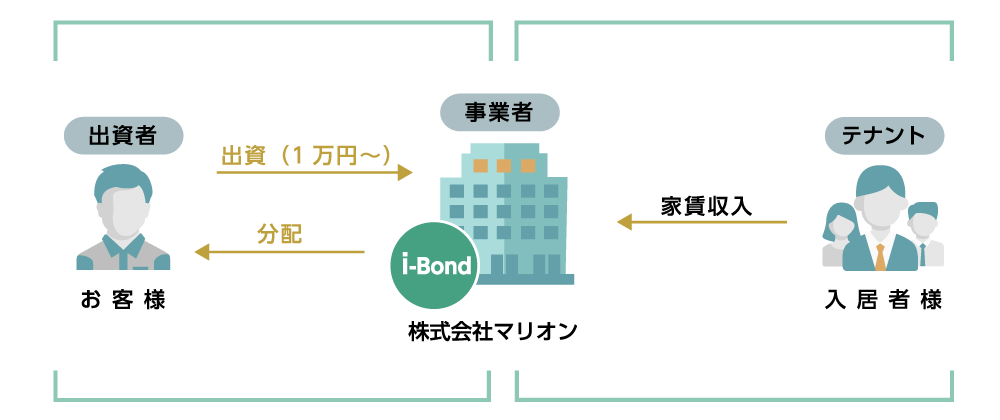

最近では図3のとおり、投資信託と同じような新しいシステムが誕生しました。不動産のプロにすべてお任せで1万円からはじめられ、不動産を所有(購入)することなく、家賃収入を安定的に得られるのです。これを「不動産クラウドファンディング」といいます。

何故これまで、このシステムがなかったのでしょうか。理由は「法律」です。法律が改正されたことで、このシステムが実現したのです。

不動産クラウドファンディングシステムの中でも、特に「i-Bond(アイボンド)」が注目されています。

理由としては、3つの特長が挙げられます。

- 投資家のリスクを一部軽減するしくみで

- 一万円で家賃収入が安定的に得られる

- 手数料なしで出し入れ自由

なんだか難しいしくみでは? と思うあなたに、簡単に説明しましょう。

i-Bond(アイボンド)は5%以内の損失に限り、事業者がクッション代わりとなり、投資家の損失をカバーするしくみ(優先劣後方式)を採用しています。また、万が一、不動産売却の損失が発生した場合においては、5%にかかわらず事業者が損失を負担することで、投資家は保全されるしくみとなっています。

| 商品 | 購入時 | 5%損失時 | 差額 |

|---|---|---|---|

| 投資信託 | 10,000円 | 9,500円 | ▲500円 |

| i-Bond(アイボンド) | 10,000円 | 10,000円 | ±0円 |

|

|||

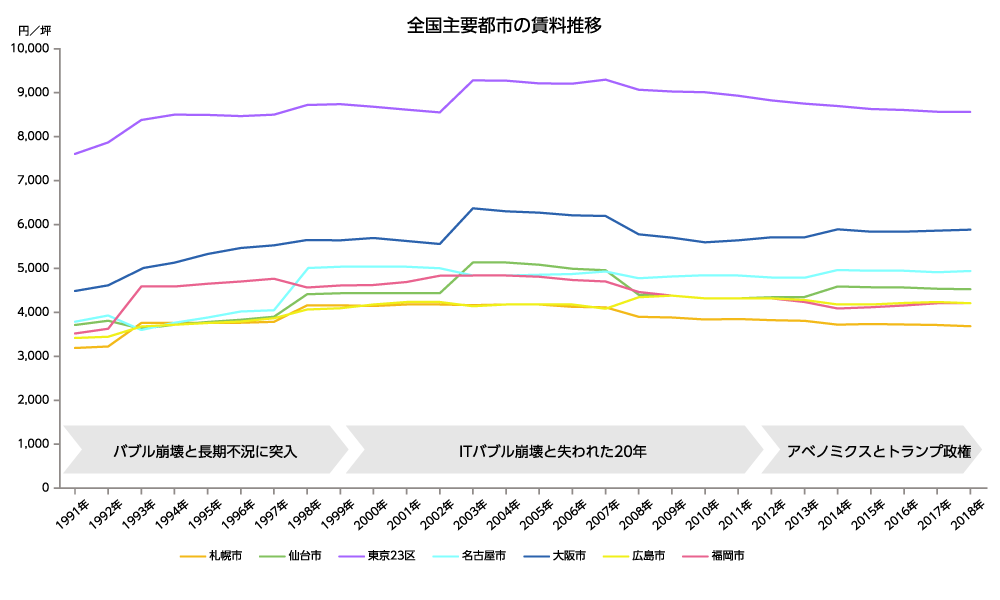

また、家賃収入が安定している理由は、対象の不動産が賃貸マンションというところにあります。

個人で賃貸マンションを借りている場合、多くの方が給料をもらったら、家賃の支払いを優先するかと思います。それは、生活拠点の確保を何よりも優先するからです。だれもが、「衣食住」の「住」を確保したうえで、生活します。

さらに、賃貸マンションの家賃収入は、景気変動の影響を受けにくい性質も持ち合わせていることから、図4のとおり、安定的な家賃収入に期待が持てます。

出典:総務省統計局「小売物価統計調査結果」より作成

そして、i-Bond(アイボンド)は購入も管理も売却(解約)も手数料はかかりません。

| 商品 | 購入手数料 | 管理手数料 | 売却(解約)手数料 |

|---|---|---|---|

| 投資信託 | 1.0%~3.0%程度 | 年0.5%~3.0%程度 | 0.1%~0.5%程度 |

| i-Bond(アイボンド) | なし | なし | なし |

|

|||

手数料がかからず、必要なときに解約でき、余裕があるときに購入できます。

さあ、あなたの大切な1万円で6015本の中から投資信託を買いますか? それとも、目のまえにあるi-Bond(アイボンド)を買いますか?

上場会社が運営するi-Bondは手数料なしで1万円からはじめられ、家賃収入を安定的に得ることができます。あなたも一緒にはじめませんか。

〈注意事項〉

- 元本・予定分配率は保証されておりません。商品内容・リスクを十分に理解してください。

- 元本の返還・分配金のお支払いは保証されておりません。

飛田 明彦(とびた あきひこ)

株式会社マリオン 取締役営業部長

1980年生まれ、大阪府出身。

公認 不動産コンサルティングマスター、宅地建物取引士、2級ファイナンシャル・プランニング技能士。

大学卒業後、大手通販会社に入社し、営業部長を経て退社。その後、2009年に株式会社マリオン入社。現在は不動産証券化・売買・賃貸の営業全般の事業責任者として従事。